海外に拠点(駐在員事務所、支店、子会社)を設立した場合に、誰に何を依頼したらいいのでしょうか?というご質問をいただくことがあります。

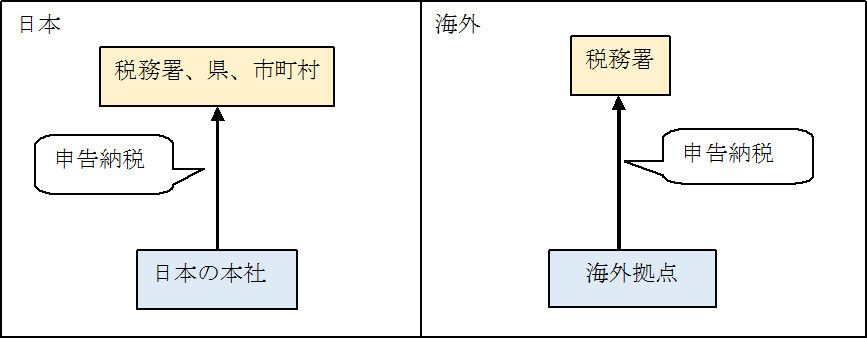

現地における決算と申告納税

日本の会社が決算を行って税務署に申告納税するのと同様に、海外に拠点を設立した場合は、現地で決算を行って申告納税することが必要になります。

ただし、現地に駐在員事務所を設立した場合は、活動内容や相手国との租税条約によっては申告や納税が不要になることがあります。

当事務所にできること

日本の会計事務所にできることは、あくまで日本の側の会計税務で、現地の実務は現地の会計事務所に依頼する必要があります。

- 現地の会計税務 → 現地の会計事務所

- 日本側の会計税務 → 日本の会計事務所

専門用語や税務上の論点などがわからず、現地の会計事務所とのやりとりに苦労する経理の方はいらっしゃると思いますが、当事務所の所長は海外側の実務も経験しているため、現地とのやり取りについてもポイントを押さえた対応が可能ですし、英語で書かれたものでしたら現地の決算書や申告書についてご説明することも可能です。

また、進出する国によってはお勧めの日系事務所を紹介することが可能ですし、会計事務所ごとの違いもお伝えすることができます。

東南アジアに進出した場合の一般的な事情

ローカル(現地資本)の会計事務所と日系の会計事務所の違い

東南アジアの多くの国では、外国人が現地に有限責任の株式会社を設立して会計税務のアウトソーシングを行うことが認められています。

日本人が経営する日系会計事務所に依頼すれば、日本語で対応してくれますし、業務についても現地資本の会計事務所よりはミスが少ないと思われます。

これに対して現地資本の会計事務所の場合は、日本語では対応してくれませんし、業務もいいかげんなことが多いのが実情です。

現地の日系会計事務所の業務内容

日本でいうところの税理士+行政書士+社会保険労務士という感じで、法律関係は現地の法律事務所を下請けにして行います。

- 設立の事務(登記登録)

- 会計帳簿のアウトソーシング又はレビュー

- 決算書の作成

- 法人税と付加価値税の申告書作成

- 駐在員と現地スタッフの所得税の源泉徴収又は申告

- 労務と社会保険

- 経済特区等の投資優遇措置に関するコンサルティング

上記の他に、キャッシュマネジメントやビザの代行まで行うところもあります。

東南アジアの場合は、外資が行ってはいけない業種が多くありますので、支店や子会社を設立する前に、まずはその国での規制業種に該当するかを慎重に検討しておく必要があります。

さらに投資優遇措置を受けることが可能かどうかについても設立前に検討しておく必要があります。

現地の会計資格

基本的にどの国も公認会計士の資格がありますが、ベトナムは公認会計士とは別に税理士の資格があります。

日系会計事務所の多くは、このような現地の資格者を雇って業務を行っています。

会計監査

日本の場合は、上場している会社又は一定規模以上の非上場会社については公認会計士や監査法人の監査の対象になりますが、東南アジアの多くの国の場合は、基本的に全ての会社が公認会計士の監査の対象になります。

多くの国で、日系の会計事務所が会計や税務のアウトソーシングを請け負うのは認められていますが、監査を行うことは認められないため、監査だけは現地の公認会計士に依頼します。